财联社8月20日讯(记者 吴雨其)随着市场情绪回暖、基金净值普遍上行,投资基金再次成为大众关注的热门话题。财联社记者近期发现,在这轮行情驱动下,基金的购买行为也从金融机构、银行网点或理财平台的传统路径,延伸到社交媒体的内容生态之中。一股新型的内容传播浪潮——“基金博主”现象,正在B站、小红书、微博、抖音等平台快速生长,成为年轻人接触基金投资的重要窗口。

他们通常以“记录实盘”、“分享心得”或“入门教学”为名,吸引粉丝关注、点赞甚至跟投。他们用轻松的语言包装投资逻辑、以日常生活化的语境降低门槛、以“收益展示”激发投机情绪,在流量逻辑与财富焦虑交织的当下,为新一代投资者提供了截然不同的参考路径。与此同时,这一现象也正引发行业与监管层对“内容是否构成投资建议”“流量是否驱动交易决策”的持续反思。

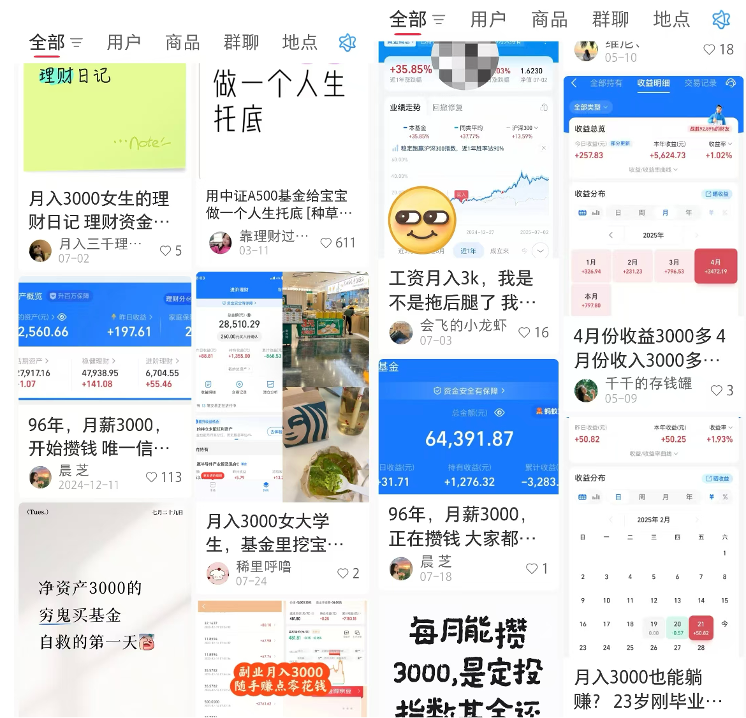

“晒收益”、“写日记”……基金内容社交化蔓延

在社交媒体平台上,基金不再是单调乏味的金融产品,而成为“可记录、可展示、可交流”的生活内容载体。社交平台搜索框内,诸如“基金实盘日记”“学生党理财”“小白入门定投”等关键词,关联出海量内容,而基金投资也被赋予了更多社交属性与情绪价值。

用户通过分享每日盈亏变化、展示持仓截图、记录“理财故事”等方式获得关注,进而形成以内容互动为基础的投资社群。这种呈现方式既降低了基金投资的知识门槛,也模糊了其与其他生活内容的界限,使得理财行为逐渐“生活方式化”、“美学化”。

尤其是在大学生、职场新人等年轻用户群体中,围绕“如何月入三千定投”、“理财让生活更有安全感”、“成为搞钱女孩”等叙事逻辑建立起的内容表达方式,既是对经济独立话语的认同,也是一种情绪共振下的消费选择。这类内容往往搭配强视觉元素与个人化叙述方式,更易被平台算法推荐,成为“知识区”与“种草区”的热门类别。

一位大型基金公司投顾表示:“相比机构所主导的专业推荐路径,社交平台上的内容更像是软性渗透和同温层扩散,在不经意间改变用户的决策逻辑。”

粉丝即客户,内容创作者背后的变现链条

内容生产之外,这类基金博主也逐步建立起自己的商业模型。从引导开户到销售基金,从提供“组合建议”到设置“会员社群”,基金相关内容正被有意识地构建为变现闭环。

博主通常通过短视频、图文或直播等形式建立信任关系,随后以“实盘透明”、“教学讲解”方式增强粉丝粘性,进而引导粉丝参与开户、申购基金、加入私密社群或购买付费课程。这一模式借鉴了成熟的带货路径:内容种草——社群承接——交易转化。相比传统金融机构基于风险测评与投顾流程的合规路径,这种“内容驱动式转化”路径更快,转化率更高,尤其在年轻人群体中具有更强的情感渗透力。

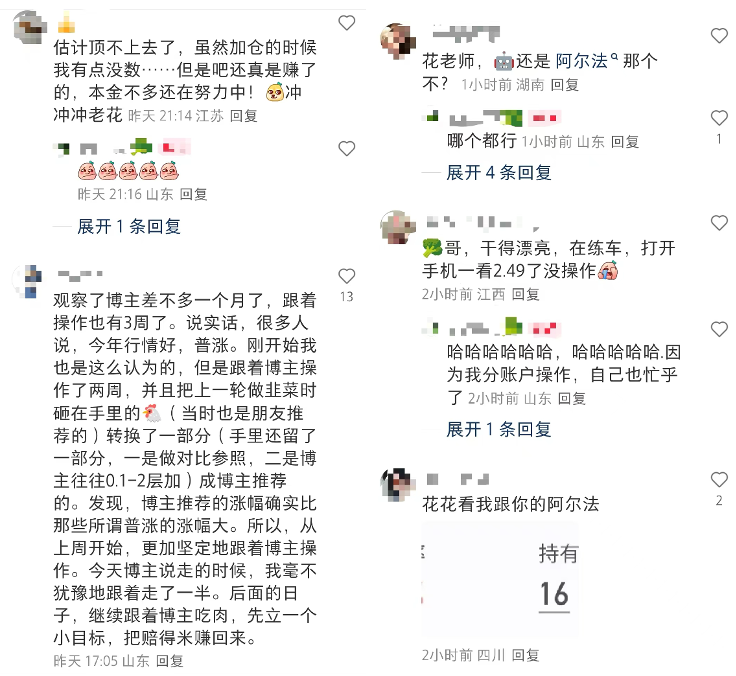

尤其值得注意的是,这类基金博主与粉丝之间的关系并不只是“推荐—被推荐”的浅层交互,而更像是一种长期陪伴式的“准社群运营”。部分博主通过持续输出实盘动态、每日解读市场波动、记录自身投资体验,塑造出一种“和粉丝一起成长”的身份感。这种模式强化了博主的人设,也大大增强了粉丝的留存意愿与参与热情。

晒出自己的账户盈亏截图是这些博主最常用的方式之一。在粉丝眼中,实盘意味着博主“自己也在买”、“敢于共担涨跌”,从而产生某种天然的信任感与代入感。这种“你亏我也亏”、“你赚我也赚”的情绪联结,不仅模糊了信息提供者与投资执行者之间的界限,也让粉丝更容易接受其建议,甚至愿意长期追随并参与博主设定的组合。相比传统投顾服务中较为疏离的客户关系,这种“拟社交型信任”显得更稳固也更高频。

某基金博主帖子评论区

在不少社交平台的私域生态中,粉丝会主动加入群组、开启打赏、购买课程,甚至为博主建立“后援会”。他们对博主的言论抱有高度信任,愿意跟随其操作节奏进行投资。这种黏性不仅带来内容上的传播力,更直接转化为消费与投资行为,对比传统投顾服务中较为疏离的客户关系,这种“拟社交型信任”显得更稳固也更高频。

在平台生态的助推下,部分博主甚至与基金销售平台、券商、互联网金融机构建立合作关系,通过链接或推广码获得佣金回报。据接近某头部销售平台人士透露,“只要粉丝量到位,博主每年通过开户引流和基金分销获得的收益,远超普通持牌投顾。”

此外,付费课程、知识付费产品也成为重要收入来源。多数内容在宣传时会使用“仅供参考”、“盈亏自负”的免责声明,但在实操中往往包含对具体基金品种、买卖时点甚至止盈止损策略的建议,实际行为与“荐基”并无明显区别。

这种变现机制的兴起,一方面提供了传统基金销售渠道之外的新可能,另一方面也加剧了“内容即导流”的商业化倾向,使得部分内容创作更倾向于吸引点击与短期热度,而非真实还原投资逻辑与风险全貌。

模糊的法律边界

值得注意的是,这种基金相关内容的快速传播和变现,也带来了合规层面的诸多争议。核心问题在于:在没有基金从业资质、未注册为基金销售机构的前提下,个人是否可以基于自身经验公开发表投资观点?这类观点是否构成“销售建议”?一旦粉丝跟投亏损,责任边界该如何界定?

相关法律人士表示,依据现有规定来看,在自媒体平台为粉丝提供基金操作建议、向粉丝推荐公募基金产品,需要特定的资质和牌照,否则有违规之嫌。个人若未取得相关资质,擅自从事荐基、组合推荐、代客下单等行为,同样涉嫌违规。同时,夸大宣传收益、弱化风险披露的表达方式,也可能构成误导消费者。

而事实上,部分博主所使用的标题和封面图已经明显违背这一原则,常见的“收益翻倍”、“闭眼躺赚”、“新手必买”等措辞在专业机构看来早已构成风险提示失位。

随着基金类内容在社交平台的大量涌现,一些资深用户和投资者开始对博主行为进行主动甄别与评价。近期,财联社记者注意到,在多个社交平台与垂类理财社区中,陆续出现了“基金博主推荐榜单”、“基金KOL避雷指南”等帖子。

从相关帖文内容来看,这类榜单的评判标准大多围绕以下几个方面展开:其一是“讲解是否通俗、逻辑是否自洽”,尤其是面对初入市场的年轻投资者,清晰的表达被认为是可信度基础;其二是“是否存在只晒收益、不谈风险”的倾向,许多用户指出,一些博主在市场上涨时频繁展示盈利截图,而一旦回调则选择沉默,忽视风险教育义务;其三是“广告植入是否频繁与隐蔽”。

有用户坦言,自己曾因跟随一位人气博主买入某只热门基金,最终遭遇亏损,事后却发现对方早已悄然清仓,“内容仍在更新,但人已经不在场”,这种落差直接促使他加入避雷名单的整理行动。

信任红利能持续多久?

本质上,基金博主现象的爆发是“投资社交化”的自然延伸。年轻一代的理财行为,正在摆脱传统关系,通过社交平台形成了“去中介化”的新通路。在信任机制由牌照和机构背书转向“情绪共鸣”和“生活类分享”后,博主作为信息桥梁和情绪出口的作用日益重要。

然而,这种“信任红利”本身也极其脆弱。一旦市场下跌、博主自身收益承压,粉丝极易出现认知失衡,甚至发生信任崩塌。一位曾跟随基金博主操作的大学生表示,“一开始觉得他们是朋友,是榜样,后来才意识到,他们的关注点并不是我的账户盈亏,而是自己的流量变现。”她也承认,跟随博主操作的过程中缺乏系统知识,“自己连交易时间都搞不清楚,连止盈逻辑都不懂。”

在粉丝经济主导的当下,“会赚钱”成了炙手可热的身份标签,也助推基金从严肃的理财工具变成了社交货币。正如有业内人士总结,“投资不是娱乐,也不是段子,真正长期赚钱的方式往往是沉闷和反人性的。”或许,年轻人并不是不理性,只是更容易被“有趣”迷住了双眼。