财联社(北京,记者 高云)讯,华泰证券去年业绩迎来爆发式增长!3月30日晚间,华泰证券公布年报,2019年实现营业收入248.63亿元,同比增长54.35%,归属于上市公司股东的净利润90.02亿元,同比增长78.86%。拟每10股派发现金红利3元,分配现金红利总额为27.23亿元。

记者核算发现,2019年,华泰证券员工获得的工资福利总额为70.95亿元。至2019年年末,华泰证券共有员工7169人,粗算下来,华泰证券员工2019年获得的平均薪酬为98.97万元。

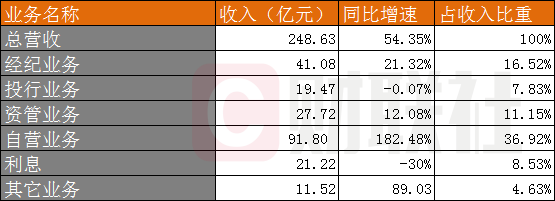

分业务来看公司收入变化,占收入比重前三的分别是自营业务、经纪业务、资管业务,占比分别为36.92%、16.52%、11.15%;增速排名与收入比重排名相同,2019年自营业务收入为91.8亿元,同比增182.48%;经纪业务收入41.08亿元,同比增21.32%;资管业务收入27.72,同比增12.08%。

此外,利息收入下降明显,2019年实现收入21.22亿元,同比下降30%。投行业务变化不大,2019年实现19.47亿元,同比微降0.07%。

(自营收入:按“自营收入=投资收益+公允价值变动收益-对联营企业和合营企业的投资收益”粗略计算)

客户账户总资产3.35万亿,“涨乐财富通”月活近800万

根据沪深交易所会员统计数据,2019年华泰证券股票基金交易量合计20.57万亿元,排名行业第一。截至报告期末,根据其内部统计数据,客户账户总资产规模达3.35万亿元。

报告期内,华泰证券“涨乐财富通”下载量450.95万,自上线以来累计下载量5020.65万;移动终端客户开户数120.79万,占全部开户数的98.20%;90.45%的交易客户通过“涨乐财富通”进行交易。公司表示,根据易观智库统计数据,“涨乐财富通”年度平均月活数为755.03万,截至报告期末月活数为779.40万,月活数位居证券公司类APP第一名。

根据上交所统计数据,华泰证券沪市股票期权经纪业务2019年成交量市场份额行业排名第一。

资本中介业务。根据监管报表数据口径,截至报告期末,母公司融资融券业务余额为671.25亿元,同比增长54.26%,市场份额达6.59%,整体维持担保比例为314.66%;股票质押式回购业务待购回余额为378.14亿元、平均履约保障比例为267.70%,其中,表内业务待购回余额为53.13亿元、平均履约保障比例为220.71%,表外业务待购回余额为325.01亿元。

展望2020年财富管理业务。公司表示,2020年将继续强化数字化运营和管理,进一步完善面向客户的科技平台与面向投资顾问的一站式云平台,优化线上线下一体化业务体系;以一体化平台赋能为核心,以专业化的投资顾问队伍和有竞争力的金融产品体系为两翼,实施开发新客户与盘活存量客户并举,全力提升归集客户资产和变现客户价值的专业能力。

保荐科创板企业19家

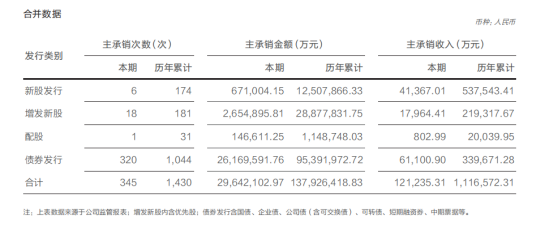

根据Wind资讯统计数据,华泰证券股权主承销金额(含首次公开发行、增发、配股、优先股、可转债、可交换债)1320.95亿元,行业排名第三。根据上交所统计数据,保荐科创板企业受理家数19家,位居行业第一。全品种债券主承销金额3356.47亿元,行业排名第七。

场外业务方面。截至报告期末,华泰证券为38家挂牌企业提供持续督导服务,完成2家挂牌企业2单定向增发合计募集资金0.68亿元,并完成1单挂牌企业的财务顾问服务。控股子公司江苏股权交易中心持续强化合规风控体系建设,积极打造挂牌展示特色板块,稳步开展私募可转换债券业务,不断完善基础功能,着力为中小微企业提供综合金融服务。截至报告期末,挂牌展示企业6398家,托管企业131家,会员单位263家,各类投资者74,158户,并为企业新增融资48.30亿元

研究与机构销售方面。发布研究报告5706篇,组织机构路演服务15634场、电话会议服务318场、行业专题会议沙龙47场。报告期内,公募基金分仓交易量约6719.87亿元。

展望2020年机构服务业务,公司表示,2020年,将继续推进“一个华泰”的体系化服务模式,加快各类机构服务数字化平台建设,发挥“投行基因+全业务链”的优势,增强业务协同机制,进一步提升定价能力和交易能力,构建更加高效且富有竞争力的机构服务生态圈。

私募资管月均近六千亿

根据中国证券投资基金业协会截至2019年四季度的统计,华泰资管公司私募资产管理月均规模5880.32亿元,行业排名第三;私募主动管理资产月均规模2522.45亿元,行业排名第三。根据Wind资讯统计数据,报告期内,华泰资管公司企业ABS(资产证券化)发行规模908.91亿元,行业排名第二。

集合资产管理业务实力稳中有升,净值型产品序列进一步丰富,合计管理集合资管计划161只,合计管理规模1474.18亿元。单一资产管理业务积极推进业务转型,主动收缩通道业务规模,委外投资管理账户收益提升,合计管理单一资管计划510只,合计管理规模4,438.82亿元。专项资产管理业务继续保持特色优势,企业资产证券化项目发行数量及规模位居行业前列,并在不动产、高端装备制造等领域开创多个资产证券化产品的先例,

合计管理专项资管计划105只,合计管理规模1,116.24亿元。公募基金管理业务积极构建和丰富产品体系,打造针对投资者不同流动性需求的净值化理财解决方案,发行成立5只公募基金,合计管理公募基金产品10只,合计管理规模227.37亿元。

私募股权基金管理业务。截至报告期末,华泰紫金投资及其二级子公司作为管理人在中国证券投资基金业协会备案的私募股权投资基金合计26只,合计认缴规模495.85亿元,合计实缴规模418.34亿元。报告期内,上述私募股权投资基金实施投资项目合计40家,其中股权投资类项目39家、债权投资类项目1家;投资金额合计235184.49万元,其中股权投资类项目金额232,184.49万元、债权投资类项目金额3,000.00万元。

基金公司资产管理业务。截至报告期末,南方基金管理资产规模合计9,214.28亿元,其中,公募业务管理基金数量合计204个,管理资产规模合计6,225.76亿元;非公募业务管理资产规模合计2,988.52亿元。华泰柏瑞资产管理业务方面,截至报告期末,华泰柏瑞管理资产规模合计1,254.78亿元,其中,公募业务管理基金数量合计62个,管理资产规模合计1,077.13亿元;非公募业务管理资产规模合计177.65亿元。(南方基金以及华泰柏瑞的股权投资损益计入在分部报告中的其他分部中)

另类投资业务。合计完成全市场首单跟投业务在内的科创板跟投项目5个。截至报告期末,存续投资项目12个,投资规模41308.61万元,投资性质包括科创板跟投、QDLP基金投资、股权投资、资管计划投资等。

展望2020年投资管理业务,公司表示,2020年,将继续充分依托全业务链资源优势,打造多元产品体系对接客户差异化需求,做大有质量、有影响力的产品及业务规模,积极构建投资管理业务新优势,不断强化行业领先地位。2020年,将继续充分依托全业务链资源优势,打造多元产品体系对接客户差异化需求,做大有质量、有影响力的产品及业务规模,积极构建投资管理业务新优势,不断强化行业领先地位。

员工人均年薪近百万

依据“本期工资福利总额=期末应付职工薪酬-期初应付职工薪酬+支付给职工以及为职工支付的现金”公式来算,2019年,华泰证券员工获得的工资福利总额为70.95亿元。至2019年年末,华泰证券共有员工7169人,粗算下来,华泰证券员工2019年获得的平均薪酬为98.97万元。

高管薪酬方面,2019年度公司董监高共获得税前薪酬3590.69万元。高管薪酬超过300万的有3人,超过400万的有一位其其薪酬也是最高的,原财务负责人舒本娥,去年薪酬为436.08万元。

CEO周易寄语2020年:危中有机,变则能成

华泰证券首席执行官周易在《首席执行官致辞》表示,2019年,华泰证券坚定以“数字化+平台化”的思路,重构业务模式,为科技赋能下的财富管理与机构服务“双轮驱动”战略赢得良好开局。全面启动了数字化转型,用数字化思维和手段彻底改造业务及管理模式。

财富管理业务已经形成总部驱动的平台化发展模式,面向客户的移动服务平台“涨乐财富通”与面向投资顾问的工作云平台“AORTA”在迭代升级中实现贯通。

深度整合了总部、分支与海外三大机构销售资源,将细分领域的优势升格为“投行基因+全业务链”的集团优势,以“一个华泰”的平台化服务模式,实现机构客户服务需求的强连接、深挖掘。

以大投行一体化平台加强业务联动,以龙头企业为牵引,在大健康及TMT行业形成了一流的品牌影响力。

展望2020年,他表示,中国资本市场进入而立之年。在新冠疫情的影响下,国际政治经济局势扑朔迷离,金融市场环境剧烈变化,带来了前所未有的严峻挑战。但始终相信,危中有机,变则能成。新《证券法》的实施必将驱动更深层次的变革,一个日益规范、透明、开放的资本市场正彰显它的韧性与活力。在新的一年里,将继续积极拥抱变革,用领先科技、强大平台开拓未来的更多可能。变中求进,任重致远!